千葉で0円で会社設立するなら山野淳一税理士事務所!累計200社以上のサポート実績!

~動画で解説~

会社設立は自分でできる⁉3つの注意点とは!

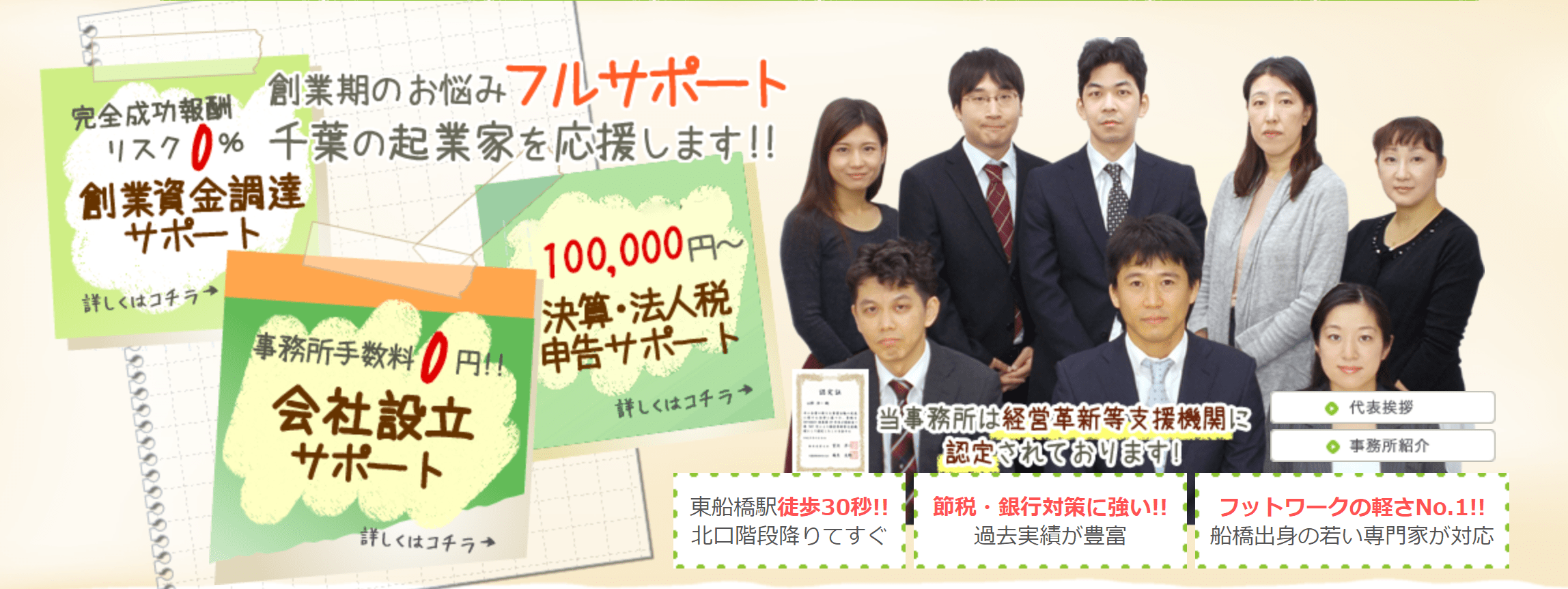

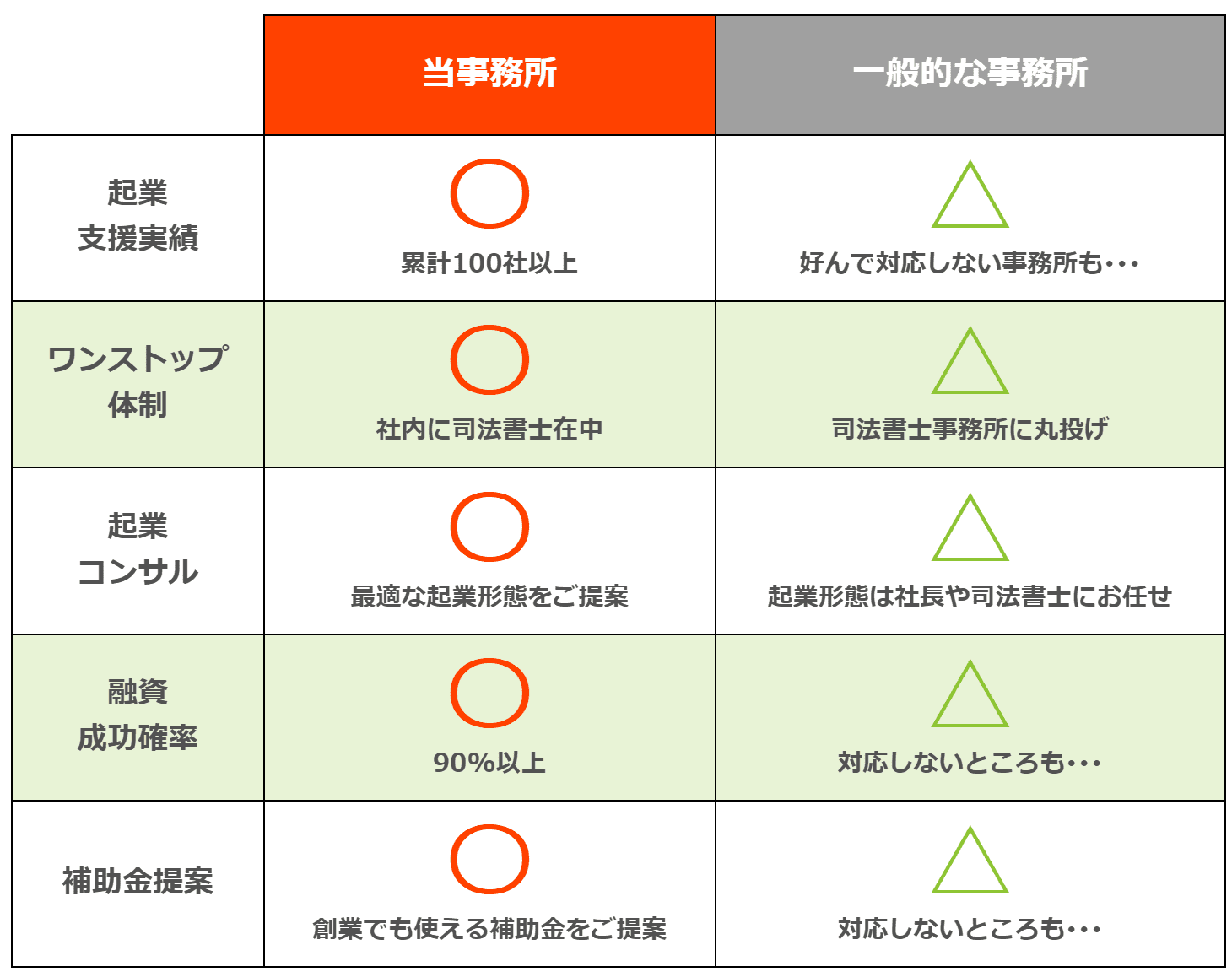

山野淳一税理士事務所は会社設立、起業支援に強い会計事務所

会社設立時の登記も相談できる

創業に強い会計事務所の場合、融資申請に必要な書類作成だけでなく、会社設立時の登記を進めるサポートをしているところもあります。

当社は司法書士がグループに在籍しているため、別の業者へ登記依頼のみをおこなう場合よりもお安く、早く会社設立を行うことが可能になります。

当事務所では、税理士又は司法書士による起業・会社設立のご相談を無料にて実施しています。

ご相談を希望の方は、無料相談にご予約ください。

会社設立の支援実績は?これまでサポートした一部をご紹介!

当事務所では、これまでに数多くの会社設立に携わっております。

本ページでは、実績の一部をご紹介させて頂きます。

| エリア | 業種 | 会社形態 |

|---|---|---|

| 千葉市中央区 | エステ | 株式会社 |

| 千葉市若葉区 | ゴルフインストラクター | 株式会社 |

| 千葉市花見川区 | 小売業 | 株式会社 |

| 船橋市 | 小売業 | 株式会社 |

| 八千代市 | 小売業 | 合同会社 |

| 習志野市 | 輸送業 | 株式会社 |

| 船橋市 | 薬局 | 株式会社 |

| 山武市 | 小売業 | 株式会社 |

| 船橋市 | リフォーム業 | 株式会社 |

| 東京都千代田区 | 卸売業 | 株式会社 |

| 柏市 | 小売業 | 株式会社 |

| 船橋市 | 内装業 | 株式会社 |

| 八千代市 | 地質調査 | 合同会社 |

| 印西市 | 小売業 | 株式会社 |

| 東京都稲毛区 | とび職 | 株式会社 |

| 船橋市 | 飲食店 | 合同会社 |

| 船橋市 | システム開発 | 株式会社 |

| 船橋市 | 飲食店 | 合同会社 |

| 東京都千代田区 | 飲食店 | 株式会社 |

| 市原市 | 飲食店 | 合同会社 |

| 千葉市緑区 | 電気工事業 | 株式会社 |

| 八千代市 | 歯科技工士 | 株式会社 |

| 東京都江戸川区 | 卸売業 | 株式会社 |

| 船橋市 | 工務店 | 株式会社 |

| 習志野市 | 不動産賃貸業 | 株式会社 |

| 船橋市 | 水道工事業 | 株式会社 |

| 船橋市 | 小売業 | 株式会社 |

| 船橋市 | 鍼灸院 | 株式会社 |

| 習志野市 | 卸売業 | 株式会社 |

| 船橋市 | 輸出販売業 | 株式会社 |

| 佐倉市 | アフィリエイト | 株式会社 |

| 船橋市 | 卸売業 | 株式会社 |

| 千葉市美浜区 | 内装工事業 | 株式会社 |

無料相談から所長の山野淳一が担当させて頂きます!

ほとんどの方が起業は初めてで、不安なことや、わからないことが多いかと思います。

ほとんどの方が起業は初めてで、不安なことや、わからないことが多いかと思います。

私たちは、起業のお手続きや経理・税金・資金繰りといった部分をサポートしながら、社長様が事業立上げに集中して頂けるようサポートしています。

代表の山野は、ベンチャー企業での経理・財務・総務・人事・法務全般を担当する責任者として、会社の経営業務に従事していました。

その経験を活かし、幅広く経営に関するお悩みに対応できるのが強みです。

お気軽にご相談頂けましたら幸いです。

千葉に特化して起業支援をする当事務所の強み

会社設立だけじゃない!開業後の会計や決算も依頼できる!

会社設立前から依頼することで、その後の融資申請はもちろん、開業後の記帳管理や決算まで、スムーズに依頼できます。

起業してからも長いお付き合いができる税理士が見つかると、とても心強いものです。

起業支援制度とあわせて、千葉での起業事情に強い山野淳一税理士事務所にぜひご相談ください。

会社形態の選び方がとても大事!後で損してしまうことも

会社法では、4種類の会社形態が定められています。株式会社、合同会社、合名会社、合資会社がそれです。それぞれに、組織の在り方や運営方法など、法律で細かく定められています。

いざ会社を作ろうとするときは、どうやって会社を作ったらよいか、必要な手元資金はどのくらいかが一番気になる点になるかと思います。

ただ、いったん会社を作ってしまうと、その後はいかにして会社を運営していくかという現実的な問題につきあたります。役員の定期的な改選の要否、決算公告の要否、日々生じる様々な決議事項への対応等、そこで会社形態による違いが浮き彫りになります。

会社を作ってから、ああ、こんなに面倒だとは思わなかったと気づいても遅いことも多く、ぜひ会社を作る段階で、作ったあとの会社の運営の仕方まで考えて進めて頂けますと幸いです。

千葉で株式会社の設立がおすすめな方

平成18年に新しく誕生した合同会社。今ではこの合同会社の設立件数がどんどん伸びています。

とはいえ、現在の会社形態の9割以上はやはり株式会社というのが現状です。

ではなぜ、多くの人が株式会社を選んでいるのでしょうか。

株式会社は出資者と経営者が同じ人である必要がありません。

経営をしてみたいけれどもまとまった資金がない人と、資金はあるけれども自分で経営に携わるのには抵抗があるという人、その両人がタッグを組んで事業を行えるのが株式会社の最大の特徴です。

将来的に事業をどんどん拡大していきたい、そのためには取締役になりうる人材も増やしていくことを想定しているなら株式会社はうってつけですね。

さらには、株式会社という会社形態は社会的にも既に浸透しているため、社会的なイメージが良いということもいえそうです。

千葉で合同会社の設立がおすすめな方

それでは合同会社のメリットには何があるでしょう?

まだ会社形態ができてから歴史も浅く、社会的な認知度が株式会社に比べ低いことは否めません。

ただし、特に費用の面で合同会社に大きな利があります。株式会社では設立時に公証役場での定款認証が必ず必要ですが、合同会社では不要です。

これにより、定款認証にかかる費用(約5万円)が節約できるとともに、設立までの時間も短縮できます。

また、設立の際、法務局に収める登録免許税は株式会社が15万円であるのに対して合同会社は6万円ですので、ここでも9万円の節約が期待できます。あわせて約14万円の節約になりますね。

ここで、合同会社の会社形態について少し説明しますと、株式会社との最大の違いは出資者と経営者が同じ、というところです。

合同会社は人的会社と言われるように、「人」に重きを置いています。会社に携わる「人」それぞれの個性を充分に発揮できる会社を目指すなら合同会社が向いているといえます。

その他、会社形態をご紹介(合名会社、合資会社、一般社団法人)

会社法には、株式会社や合同会社のほかに合名会社と合資会社が定められています。

合名会社は出資者が債権者に対して直接に無限責任を負う無限責任社員のみで構成される会社形態です。

一方で合資会社は無限責任社員と有限責任社員の両方で構成される会社形態です。有限責任社員は出資した金額の範囲内でのみ債権者に対して責任を負います。

合名会社と合資会社は株式会社や合同会社に比べて設立費用が少ない点で利点がありますが、無限責任社員を置く点に抵抗を感じる方が多いのも事実です。

会社法に定められている4種類の会社形態とは別に、一般社団法人の設立を検討する方も最近は増えています。

一般社団法人は営利を目的としない法人で、社会貢献活動などを考えている方が設立を検討することが多いようです。

ここで、営利を目的としないとは、事業で得た利益を社員に分配せずに団体の目的を達成するために使用することを意味します。

収益事業を行えないわけではないので、その点は誤解のないようにお願い致します。

事業内容は基本的に自由に定めることができ、必ずしも公益を目的とする必要はありません。

千葉で会社を作る場合の流れ

千葉県で会社を作る場合には、管轄の法務局はすべて千葉地方法務局になります。

昔は同じ千葉県でもその中がいくつかのテリトリーに分けられていて、どこのエリアに会社を置くかで申請する法務局が異なっていたのですが、今は千葉県であればすべて千葉地方法務局が管轄になります。

千葉地方法務局のホームページはこちら(→http://houmukyoku.moj.go.jp/chiba/table/shikyokutou/all/honkyoku.html)。

また、株式会社や一般社団法人を作る場合には千葉地方法務局で登記申請をする前に公証役場で定款の認証を受ける必要がありますが、その公証役場は千葉県であればどこの公証役場でも良いとされています。

ご参考までに、千葉県にある公証役場はこちらです。(http://www.koshonin.gr.jp/list/chiba#prefectures)

千葉で会社設立時に必要な費用と融資について解説

千葉で会社設立する際には、どの程度の費用が必要となるのでしょうか。

事業の規模や業種によって最終的にかかる費用はことなりますが「最低限これだけはかかる」という目安を知ることで、自己資金でまかなえるのか、融資を受ける際の申請額がいくらになるかの判断がつきやすくなります。

会社設立時にかかる費用と設立後にかかる経費に加え、千葉で会社設立する場合の融資方法などについて解説しています。

会社設立時に必要となる費用について

まずは、千葉に限らず会社を設立する際に必要な費用について見ていきましょう。

株式会社設立時に必要となる費用

株式会社を設立する場合は、どこで開業する場合でも、以下の費用が発生します。

登録免許税:下限150,000円(または資本金の1,000分の7)

収入印紙代:40,000円(電子定款の場合は不要)

定款認証手数料:50,000円

定款謄本手数料:2,000円

電子定款を利用せず、自分で設立手続きをおこなう場合、株式会社の設立にかかる費用は242,000円となります。電子定款の作成に必要な専用機器を持つ代行業者へ依頼した場合は印紙代が不要となるため、202,000円プラス依頼代行手数料となります。

電子定款による会社設立代行にかかる手数料は依頼先にもよりますが、およそ5,000~10,000円と、収入印紙代よりも割安の設定にしているところがほとんどです。

資本金について

株式会社設立時には、資本金も必要となります。現在は資本金1円からでも設立が可能です。ただし、資本金を少なく設定し過ぎると開業後に取引先が限定されたり、企業の信頼度に影響が出たりする可能性もあります。

また、資本金を1,000万以上にした場合、消費税の納税免除の特例が使えなくなります。設立時の資本金を設定する際は、取引量や規模なども加味して適切な額にするとよいでしょう。

このほかにも、会社の実印および印鑑証明、会社の登記謄本などで10,000~20,000程度の費用が必要です。

千葉で会社設立する場合の費用と設立後にかかる費用

次に、千葉で会社設立する場合にかかる費用について解説します。

物件にかかる費用

現在千葉に居住していて、自宅兼事務所として会社設立する場合には物件契約にかかる費用はありませんが、千葉県内、または千葉市内に新しく事務所や店舗を構えて開業しようとする場合には、物件契約時の費用や備品代、家賃などが発生します。リフォームが必要な場合にはその費用も準備しておく必要があるでしょう。

仕入れ・人件費・広告費

商品や原材料の仕入れを必要とする事業であればその費用、アルバイトや社員を雇用する際には人件費も必要です。PRのためのポスターや電子看板、のぼり、チラシといった広告費がかかる場合もあります。

設立後の運転資金

会社設立直後から順調に売上を伸ばせるならよいのですが、軌道にのるまでの間は、上記の費用に加えて水光熱代、通信費などを数カ月分支払えるだけの運転資金があると安心です。

売上があっても費用がかさめば、自身の給料や生活費に充てる資金が充分でなくなる場合もあるでしょう。

千葉で会社設立時に活用したい融資方法

千葉で会社設立時に活用できる融資方法としては、日本政策金融公庫の創業融資や、保証制度を利用した制度融資などが挙げられます。

会社設立時に融資申請もするのがおすすめ

将来的に売上増大が見込まれる計画であっても、軌道にのるまでの運転資金が尽きてしまえば、それ以上事業が継続できなくなってしまいます。

事業が傾いている時に融資を申請しても、将来性がないと判断されて希望の融資額が受けられない、または審査自体に通らない可能性も予想されます。

創業融資サポートに強い税理士事務所へ相談しよう

会社設立と設立時にかかる費用や運転資金の計算、融資申請に必要な事業計画書の作成方法などについては、お金のプロである税理士事務所へ丸ごと相談してみるのも1つの方法です。

創業融資は、会社設立後間もない時期であるほど希望額の融資が受けやすいものです。地元の起業や融資事情に強く、実績のある税理士事務所の無料相談を利用して、資金繰りについて1度アドバイスを受けてみてはいかがでしょうか。

千葉の会社設立で利用できる融資先と審査を通すための対策

千葉で会社設立や開業、企業を考えている方、または会社設立後間もない方が利用できる融資の方法についてご紹介します。融資を受ける際に必要な審査を通過するための対策についても解説していますので、資金調達のお悩み解決にお役立てください。

千葉県内の会社設立を対象とした融資制度

まずは、千葉県内で会社設立する際に利用できる融資制度について見てみましょう。

県制度融資

千葉県内で会社設立をする予定か、または既に設立して5年以内の中小企業を対象とした融資制度です。

事業所が千葉県内にあれば県外に住んでいても利用できる制度で、創業資金のほか「事業資金」や「サポート短期資金」、「小規模事業資金」など、さまざまなプランがあります。

県制度融資の詳細は千葉県のホームページなどで最新情報を確認することができますが、千葉県が直接資金を貸し付けるのではなく、信用保証協会を通じて金融機関へ融資の申請を行うシステムとなっています。

千葉県は貸し付けの原資を金融機関へ預託することによって、制度融資を利用する創業者や中小企業の金利低減をサポートしている形です。

市の制度融資

県制度融資以外に、千葉県内の各市による制度融資ももうけられています。保証協会を通じて金融機関へ融資の申し込みを行う流れは、県の制度融資と同じです。

県・市いずれの制度融資も一定の条件に該当していれば信用補償料や利息の補助が受けられ、金利も2%前後と割安なため、融資先として検討したい制度の1つと言えます。

日本政策金融公庫の創業融資

日本政策金融公庫が取り扱う創業融資の制度です。民間の金融機関と違い、日本政策金融公庫は政府出資の金融機関であるため、創業間もない中小企業や個人で事業を始める人も利用しやすく、金利も制度融資とほぼ変わらないため多く利用されています。

制度融資と創業融資のメリット・デメリット

次に、制度融資と創業融資のメリットとデメリットについて比較してみましょう。

制度融資のメリット・デメリット

会社設立時に制度融資を利用するメリットとしては、起業家を呼び込んで町興しにつなげたい地域の場合に、補助制度などが手厚い点が挙げられます。

デメリットとしては金融機関と保証協会の2重審査が必要となるケースが多く、融資が受けられるまでに時間がかかってしまう点にくわえ、借り入れできる限度額や用途、業種などが細かく設定されている点が大きいでしょう。

創業融資のメリット・デメリット

一方、創業融資は日本政策金融公庫が直接貸し付けを行うため、審査にかかる時間が短い点と、融資の限度額の枠が大きい点がメリットと言えます。

申請できる窓口が事業所の所在地を管轄する支店となるため、同じ条件でも担当者によって判断が分かれる可能性はありますが、資金調達までにあまり時間をかけたくない人や、少しでも多くの融資を受けたいと考える人は創業融資の利用がおすすめです。

会社設立時の融資で取っておきたい対策とは?

制度融資と創業融資のいずれを利用する場合も、審査を通過するためには事前の対策が重要となります。

必要書類や条件をチェックする

自分が申請しようとする融資制度に必要な書類や該当する条件をしっかりとチェックして、事前に準備しておくことが大切です。

自治体や金融機関のホームページに記載された条件だけではわかりにくいこともあるため、専用の窓口や融資サポートを実施している税理士事務所の無料相談などを利用するとよいでしょう。

事業計画や収支計画を万全にしておく

申請書類には、必ず事業計画書や収支計画書を添付する必要があります。ポイントを押さえた計画書が作成できていないと審査に大きく影響するため、これも専門家のアドバイスを受けた方が安心です。

千葉の会社設立で利用できる融資は大きく制度融資と創業融資に分けられますが、審査にかかるスピードや限度額の枠の大きさを重視するなら、日本政策金融公庫の創業融資がおすすめです。融資を確実に獲得したいなら、融資サポートの実績を持つ専門家のサポートを受けてみるのも1つの方法です。

船橋の税理士による創業支援コラムの最新記事

- 船橋で会社設立される方へ。税理士に相談した方が良い理由と選び方のポイント

- 千葉市における起業の魅力と支援制度をわかりやすく解説

- 千葉県にはどんな創業支援制度があるの?まとめて解説!

- 会社設立は誰に頼むべき?依頼できる専門家についてわかりやすく解説

- 会社設立における事業目的とは?重要性や具体例を解説

- 法人設立から創業融資を受けるまでの流れを解説!失敗しないポイントとは?

- 起業時に銀行から融資を調達する方法とは?注意点やポイントを解説

- 会社設立の相談を無料でできるところはどこ?おすすめ相談先について解説

- 会社設立時に銀行から融資は受けられる?制度融資やプロバー融資、おすすめ金融機関について解説

- 初心者でも安心!株式会社設立代行の選び方とポイント

- 起業時におすすめの創業融資4選と成功するためのポイント

- 創業融資にコンサルは必要?メリット・デメリットを解説

- 会社設立の手続きの流れと設立にかかる期間を徹底解説

- 会社設立時の借入に日本政策金融公庫がおすすめな理由

- 会社設立を税理士に相談するメリットとは?

- 銀行口座の開設は会社設立後に!必要書類や金融機関の種類について解説

- 船橋でマネーフォワードに強い税理士をお探しの方へ。無料相談実施中

- 千葉の税理士による無料相談窓口のご案内。どんなことが相談できる?

- 千葉で開業!融資を受ける際に気を付けるべきこととは?

- 会社設立の資金集めはどうする?自己資金を用意する方法についてご紹介

- 日本政策金融公庫の審査から融資の流れとは?税理士がわかりやすく解説

- 船橋で経理代行はどこに依頼すればいい?ポイントや探し方を解説!

- 千葉銀行の法人向け融資について解説!用途別や業種別に制度をご紹介

- 千葉県の商工会で受けられる融資を解説!マル経融資の内容やメリットとは?

- 千葉市で日本政策金融公庫の融資を受けたい方へ。千葉支店の情報や融資申請のポイントを解説

- 船橋の日本政策金融公庫はどこにある?融資を受けるポイントも解説!

- 船橋で税理士にご相談したい方へ。無料相談窓口のご案内

- 船橋で税理士の費用はどのくらい?山野淳一税理士事務所が選ばれるポイントとおすすめな理由

- 千葉で起業の相談に乗ってもらえる支援制度情報

- 千葉で飲食店を開業するには?流れや押さえたいポイントを解説!

- 千葉で建設業を開業するには?流れや注意点を解説!

- 千葉で美容室やサロンを開業するには?費用の相場や流れを解説!

- 船橋市で起業の手続きや創業融資の相談ができる制度をご紹介!

- 市川市で会社設立するには?専門家へ依頼するメリットや注意点を解説

- 松戸市で会社設立!手順やおすすめの方法を解説

- 柏市の会社設立で押さえるべきポイントは?注意点や対処法も解説

- 会社設立は自分でできる?つまづきやすい3つの注意点

- 柏市の起業で利用可能な相談窓口や優遇制度について

- 津田沼で起業する際に相談できる場所のご紹介

- 松戸の起業で相談できる場所と支援サービスについて

- 浦安で起業したい人に役立つ相談会や勉強会はある?

- 市川で起業について相談!利用できる支援制度とは

- 習志野で起業!相談できる制度や創業支援について

- 船橋で会社設立と融資について専門家へ相談するメリットとは

- 船橋で会社設立する際の費用

- 船橋で起業についての相談先を探す際のポイント

- 営業権償却 平成29年度税制改正により月額計算

- 東日本大震災復興特別貸付

- 創業時の自己資金の範囲

- 創業融資の申し込みに必要な書類

- 日本政策金融公庫の創業融資ための要件 2

- 日本政策金融公庫の創業融資ための要件 1

- 日本政策金融公庫を利用した創業融資について

- 【創業支援コラム】20150902 会社設立時の資本金

- 【創業支援コラム】20150901 会社実印

サポートメニュー一覧

資金について相談したい!

会社設立について相談したい!

経営・税務会計について相談したい!

新着情報

-

2025/06/08

-

2025/05/03

-

2025/05/02

-

2025/04/23

-

2025/03/27